Theo báo Dân trí, Ngân hàng Vietinbank tiếp tục đăng thông tin rao bán khoản nợ hơn 500 tỷ đồng của Công ty cổ phần Xây dựng Công nghiệp (Descon) có địa chỉ tại quận 1, TP.HCM. Được biết, đây là lần thứ 4 VietinBank đăng tải thông tin rao bán khoản nợ này.

Theo đó, dư nợ của khoản nợ tạm tính đến ngày 13/9 là hơn 561 tỷ đồng. Trong đó, dư nợ gốc hơn 327 tỷ đồng, số còn lại là dư nợ lãi trong hạn và lãi quá hạn cộng dồn.

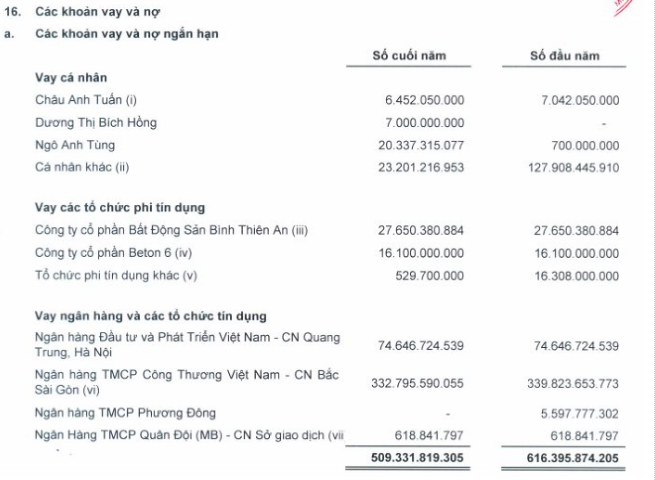

Khoản nợ của Descon được hình thành từ các hợp đồng tín dụng ký kết giữa công ty với VietinBank chi nhánh Bắc Sài Gòn trong giai đoạn 2016-2018.

Tài sản đảm bảo cho khoản vay là 20 quyền sử dụng đất tại Nhơn Trạch (Đồng Nai) cùng các quyền tài sản phát sinh từ các hợp đồng thi công công trình, quyền tài sản khác và quyền sử dụng đất.

Trong lần đấu giá này, giá khởi điểm của khoản nợ chỉ còn 265 tỷ đồng, thấp hơn 61 tỷ đồng so với nợ gốc và giảm 62 tỷ đồng so với lần rao bán vào tháng 7/2023.

Theo tạp chí Nhịp sống thị trường, Descon là doanh nghiệp hoạt động lâu năm trong lĩnh vực xây dựng. Công ty lên niêm yết vào cuối năm 2007 và từng khá "nổi tiếng" khi trở thành mục tiêu thâu tóm của nhóm cổ đông liên quan đến ông Trịnh Thanh Huy và CTCP Bất động sản Bình Thiên An (công ty do ông Huy và nhà đầu tư ngoại Kusto thành lập).

Sức hấp dẫn của Descon lúc bấy giờ không chỉ dừng lại ở thương hiệu, mà còn một loạt công trình và dự án Công ty đang triển khai.

Ông Trịnh Thanh Huy tốt nghiệp ngành cơ khí ở Học viện Kỹ thuật Quân sự (Nga). Ông Trịnh Thanh Huy cũng chính là người cùng ông Nguyễn Đăng Quang và ông Hồ Hùng Anh sáng lập Tập đoàn Masan. Bản thân ông Huy từng giữ vị trí Phó chủ tịch Masan từ 1997 đến 2002.

Về Việt Nam, ông Huy tập trung vào hướng đầu tư trong lĩnh vực xây dựng và bất động sản với hàng loạt các thương hiệu. Trong đó, ông Huy cùng với nhóm Kusto đã tham gia thành lập công ty Bình Thiên An - chủ đầu tư dự án Đảo Kim Cương tại TP.HCM.

Nhóm cổ đông mới thâu tóm Descon với kỳ vọng nâng cao năng lực, cách mạng hệ thống tài chính. Song kỳ ĐHĐCĐ đầu tiên lại xảy ra tranh cãi đầy căng thẳng liên quan đến việc "chuyển giao quyền lực" giữa hai nhóm lãnh đạo mới cũ.

Kết quả là, trung tuần tháng 12/2010, ĐHCĐ bất thường của Descon đánh dấu sự ra đi của Chủ tịch HĐQT Nguyễn Xuân Bảng sau 20 năm gắn bó. Sau đó, nhóm cổ đông lớn Bình Thiên An đã giành quyền lãnh đạo khi sở hữu chính danh chỉ 21,6% số cổ phần, thậm chí công tác "chuyển giao quyền lực" diễn ra khá chóng vánh chưa đầy 6 tháng.

Đến tháng 10/2011, cổ phiếu DCC bị hủy niêm yết bắt buộc do vi phạm nghiêm trọng quy định về công bố thông tin, cũng kể từ đó thông tin về Descon gần như bặt tăm trên thị trường. Lúc bấy giờ, cũng đã có ý kiến rằng Descon có thể không công bố thông tin đúng quy định để "được" hủy niêm yết bắt buộc nhằm rút lui khỏi thị trường để tái cấu trúc.

Sóng gió chưa dừng lại, năm 2012 Ban kiểm soát Descon và một nhóm cổ đông bất ngờ có đơn thư kêu cứu cơ quan quản lý và cáo buộc các sai phạm tại Công ty. Thời điểm này, tình hình kinh doanh của Descon cũng đi vào chuỗi ngày trầy trật.

Đến năm 2020, doanh nghiệp này bất ngờ công bố kế hoạch đưa cổ phiếu trở lại sàn chứng khoán. Gần cuối năm này, Descon cũng đã "thay máu" nhiều lãnh đạo chủ chốt.

Đáng chú ý, danh sách các ứng viên HĐQT bao gồm doanh nhân Trịnh Thanh Huy cùng các thành viên: ông Châu Anh Tuấn (hiện đang là Chủ tịch HĐQT), bà Nguyễn Thị Thanh Huyền, ông Trần Thanh Hải và ông Nguyễn Quang Minh (hiện là Tổng Giám đốc).

Xem thêm: Chân dung "người thừa kế" TC Group: 24 tuổi làm CEO của doanh nghiệp tỷ đô

Descon cũng lần đầu công bố tình hình kinh doanh giai đoạn 2018 - 2019 với lỗ lớn. Tính đến ngày 31/12/2019, tổng tài sản Descon giảm về mức 1.639 tỷ đồng, nợ phải trả suýt soát với 1.569 tỷ. Trong đó, dư nợ vay Descon hiện vào mức 709 tỷ đồng – gấp hơn 10 lần vốn chủ. Công ty đang lỗ luỹ kế 380,5 tỷ đồng.

Lên kế hoạch cho năm 2020, Descon đề ra kế hoạch tổng doanh thu giảm 72% còn 15 tỷ đồng và lỗ tiếp 60 tỷ đồng. Dù liên tục thua lỗ, tại Đại hội 2020 Công ty dự kiến trình phương án niêm yết cổ phiếu trở lại.

Dù vậy, hiện Website Công ty đã không truy cập được.

Câu chuyện của Descon được nhắc đi nhắc lại nhiều trên thị trường chứng khoán, như một bài học đắt giá cho các nhà thầu trong cuộc chơi M&A với đối tác ngoại.

Vân Anh (T/h)